政策广角 | @所有人~高新技术企业所得税优惠政策攻略来啦!

一、优惠政策主要内容

政策概述

1.国家需要重点扶持的高新技术企业,减按15%的税率征收企业所得税。

2.自2018年1月1日起,当年具备高新技术企业资格(以下统称资格)的企业,其具备资格年度之前5个年度发生的尚未弥补完的亏损,准予结转以后年度弥补,最长结转年限由5年延长至10年。

享受优惠时间

预缴享受、汇缴享受。

认定渠道

申报高新技术企业认定的企业通过“广东省科技业务管理阳光政务平台”办理。

高新技术企业认定条件

1.企业申请认定时须注册成立一年以上;2.企业通过自主研发、受让、受赠、并购等方式,获得对其主要产品(服务)在技术上发挥核心支持作用的知识产权的所有权;3.对企业主要产品(服务)发挥核心支持作用的技术属于《国家重点支持的高新技术领域》规定的范围;4.企业从事研发和相关技术创新活动的科技人员占企业当年职工总数的比例不低于10%;5.企业近三个会计年度(实际经营期不满三年的按实际经营时间计算,下同)的研究开发费用总额占同期销售收入总额的比例符合如下要求:(1)最近一年销售收入小于5,000万元(含)的企业,比例不低于5%;(2)最近一年销售收入在5,000万元至2亿元(含)的企业,比例不低于4%;(3)最近一年销售收入在2亿元以上的企业,比例不低于3%。其中,企业在中国境内发生的研究开发费用总额占全部研究开发费用总额的比例不低于60%;6.近一年高新技术产品(服务)收入占企业同期总收入的比例不低于60%;7.企业创新能力评价应达到相应要求;8.企业申请认定前一年内未发生重大安全、重大质量事故或严重环境违法行为。

特别提醒:高新技术企业享受优惠政策期间也需符合认定条件。

二、申报指引

具备高新技术企业资格的纳税人在办理2021 年度企业所得税汇算清缴申报时必须填写《A000000企业所得税年度纳税申报基础信息表》和《A107041高新技术企业优惠情况及明细表》,当年申报享受“国家需要重点扶持的高新技术企业减按15%的税率征收企业所得税”优惠的企业需要填报《A107040减免所得税优惠明细表》,如有符合研发费用加计扣除条件的费用,还需填报《A107010免税、减计收入及加计扣除优惠明细表》和《A107012研发费用加计扣除优惠明细表》。

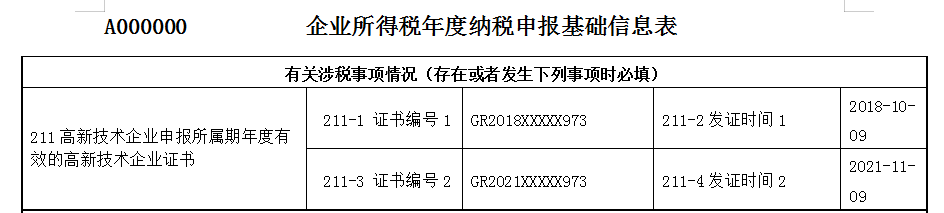

(一)《A000000企业所得税年度纳税申报基础信息表》

纳税人根据申报所属期年度拥有的有效期内的高新技术企业证书情况,填报本项目下的“211-1”“211-2”“211-3”“211-4”。在申报所属期年度,如企业同时拥有两个高新技术企业证书,则两个证书情况均应填报。

特别提醒:纳税人在高新技术企业认定有效期内,无论是否享受企业所得税优惠政策,均应在A000000填报此项。

例如:甲企业2018年10月取得高新技术企业证书,有效期3年,2021年再次参加认定并于2021年11月取得新高新技术企业证书,纳税人在进行2021年度企业所得税汇算清缴纳税申报时,应将两个证书的“编号”及“发证时间”分别填入“211-1”“211-2”“211-3”“211-4”项目中。

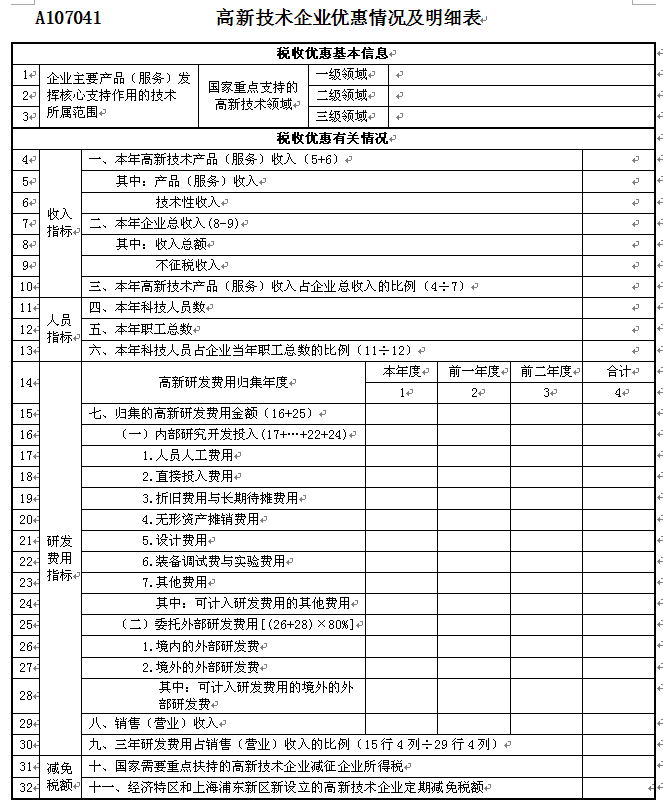

(二)《A107041高新技术企业优惠情况及明细表》

1.11-13行企业当年职工总数、科技人员数均按照全年月平均数计算。月平均数=(月初数+月末数)÷2全年月平均数=全年各月平均数之和÷122.第24行“可计入研发费用的其他费用”:填报纳税人为研究开发活动所发生的其他费用中不超过研究开发总费用的20%的金额(有别于研发费用加计扣除限额)。该行取第17行至第22行之和×20%÷(1-20%)与第23行的孰小值。

举例:第17+18+…+22行=160万,则24行不应超过160 ÷(1-20%) ×20%=40万:

①如果23行小于40万元,则24行按23行填写

②如果23行大于40万元,则24行填写40万元

3.第25行“委托外部研发费用”:按照实际发生额的80%计入委托方研发费用总额。

4.第28行“可计入研发费用的境外的外部研发费用”:根据《高新技术企业认定管理办法》等规定,纳税人在中国境内发生的研发费用总额占全部研发费用总额的比例不低于60%,即境外发生的研发费用总额占全部研发费用总额的比例不超过40%。本行填报(第17+18+…+22+23+26行)÷(1-40%) ×40%与第27行的孰小值。

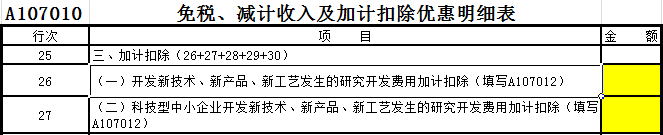

(三)《A107010免税、减计收入及加计扣除优惠明细表》

《A107012研发费用加计扣除优惠明细表》

如企业发生的研发费用符合研发费用加计扣除政策规定,可以同时享受研发费用税前加计扣除优惠。通过《A107012研发费用加计扣除优惠明细表》填列,其51行填列至《A107010免税、减计收入及加计扣除优惠明细表》的第26行或第27行。

温馨提示:高新技术企业资格,不是享受研发费用加计扣除的前提条件,只要符合研发费用加计扣除条件的企业均可扣除。

三、主要参考政策

1.《中华人民共和国企业所得税法》及实施条例

2.《科技部 财政部 国家税务总局关于修订印发〈高新技术企业认定管理办法〉的通知》(国科发火〔2016〕32号)

3.《科技部 财政部 国家税务总局关于修订印发〈高新技术企业认定管理工作指引〉的通知》(国科发火〔2016〕195号 )

4.《国家税务总局关于实施高新技术企业所得税优惠政策有关问题的公告》(国家税务总局公告2017年第24号)

5.《财政部 税务总局关于延长高新技术企业和科技型中小企业亏损结转年限的通知》 (财税〔2018〕76号)

6.《国家税务总局关于延长高新技术企业和科技型中小企业亏损结转弥补年限有关企业所得税处理问题的公告》 (国家税务总局公告2018年第45号)